家族信託について

高齢者の財産管理は多くの契約行為に関係してきます。不動産を貸していれば入居者との間で不動産賃貸借契約を結びますし、入居管理を業者に委託する場合は管理委託契約を締結します。

土地を売却するときは売買契約を締結します。これらの契約は、高齢による認知症などで本人の意思能力がなくなった時点であらゆる契約行為ができなくなります。

そのような事態になる前に所有者本人(委託者)が財産管理を誰に任せるかを決めて、財産管理を任せる相手(受託者)に財産を信託する方法があります。

それを委託者と受諾者との間で信託契約を締結することによって行うことができます。

また、財産の分割対策としても遺言と同じ様な法律行為もできますし、遺言では不可能な遺産分割もできるようになります。

家族信託とは

家族信託とは、信託法で規定されている民事信託の一つで信託という仕組みを利用して「自分の財産を家族・親族に管理・承継する仕組み」のことです。

具体的には不動産や金銭、有価証券などの財産を「家族・親族への資産承継」するためや「高齢者の財産管理」のために利用できます。

一般的に認知症の対策では成年後見制度をイメージされる方が多いです。しかし成年後見制度は本人の財産を守り維持することが求められますので、後見人は定期的に家裁への報告義務及び監督人から監督されますのでが、後見人の負担や制約が多く、財産は処分できず、思い描いた通りの財産管理ができないのが実情です。

本人が完全に認知症等で法律行為ができなくなってしまっている場合は成年後見制度を活用する以外に方法はありません。そのような場合は、財産処分も分割も遺言も信託もできない状態になりただ相続を待つのみとなってしまいます。

まだ意思能力があるうちに財産管理をどうするか、家族信託という方法が有効な手段であるケースは多く見受けられます。信託契約では成年後見制度や遺言では難しいような柔軟な相続が実現できるため関心が高まっています。

さかがみ財産クリニックでは、ご相談者の現在の状況を把握して、ご希望に添った財産管理を実現できるよう「家族信託」、「成年後見制度」、「遺言」などを総合的に検討し、ご家族が相続に対して安心できる財産管理をお手伝い致します。

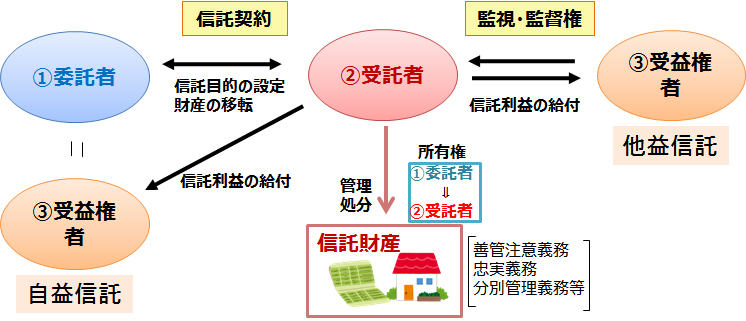

信託契約のしくみ

| ①委託者 | 委託者は、財産を預ける人のことです。 信託の受託者に、信託財産を引き渡して、信託目的に沿った管理や処分を任せます。 |

| ②受託者 | 受託者は、預けられた財産を管理する人のことです。 信託を引き受けて実際に信託財産の管理や処分を信託契約で決められた受託者の裁量により実行していきます。 |

| ③受益者 | 受益者は、預けられた財産からの収益や負担、「信託財産」そのものを受取ることができる人のことです。 |

Ⅰ「信託」とは、一般的には「信頼して第三者に託すこと」を意味しますが、法律的には財産管理手法の1つとして、資産保有者(委託者)が“遺言”又は“契約”によって、信頼できる相手(受託者)に対して資産(不動産・預貯金・有価証券等)を移転 し、一定の目的(信託目的)に従って、特定の人(受益者)のためにその資産(信託財産)を管理・処分する法律関係をいいます。

Ⅱ信託財産を管理する「受託者」は、非営利(無報酬)であれば信託業法の適用を受けませんので、個人でも法人でも誰でもなることができます。(但し、未成年者、成年被後見人及び被保佐人は受託者になることはできません。)

Ⅲ信託の機能

信託の主な機能としては、財産管理機能、転換機能、倒産隔離機能があげられます。これらの機能を活用することにより、信託は様々なニーズに対応する手法として活用できます。

①財産管理機能

委託者や受益者に代わって、受託者に財産の管理・処分を委ねることができます。委ねることのできる内容は信託目的に記載され指定されます。受託者は、信託目的の範囲内で、これを行使しなければなりません。

②転換機能

信託することにより信託財産が信託受益権という権利となり、信託目的に応じ、その財産の属性や数、財産権の性状などを転換することができます。

③倒産隔離機能

信託された財産は、委託者の名義ではなく、受託者の名義となることから委託者の倒産の影響を受けません。また、信託財産は、受託者の相続財産にはならず、さらに受託者の債権者による強制執行が禁じられているため、受託者の倒産の影響を受けません。

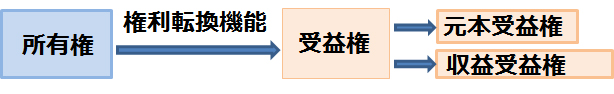

Ⅳ資産承継を目的とする個人信託(家族信託)においては、信託の持つ機能のうち最も重要な機能は、「権利転換機能」であると言うことができます。信託の設定により、委託者の財産は受託者が管理・保有することになりますが、その一方で、受益者は信託財産から給付を受ける権利(受益権=元本受益権+収益受益権)を取得します。つまり、受益者の権利は、固有財産の絶対的“所有権”ではなく、“受益権”へと転換されることになります。

これが、「権利転換機能」と呼ばれるものです。信託のこの機能こそが、民法上で無効とされた“後継ぎ遺贈”を可能し、様々なニーズに柔軟に対応できる仕組みを構築可能としたのです。

よくある質問

- 家族信託と後見制度や遺言などを併用することはできますか?

家族信託を行うと後見制度や遺言が使えなくなるわけではないので併用することは可能です。

不動産は家族信託で、不動産以外の預金などの財産は遺言で。というような形でも問題ありません。それぞれにできることできないことがありますので、ご自身にあった方法を検討しご提案致します。

- 受諾者の義務はなにがありますか?

受諾者は信託契約に基づく義務を負います。受諾者の基本的義務は

- 善良なる管理者の注意をもって信託事務を処理すること。

- 受託者は、受益者のため忠実に信託事務の処理をすること。

- 受託者は、信託財産に属する財産と固有財産(受託者の個人財産)や他の信託財産に属する財産とを、分別して管理しなければなりません。

- 受託者は、信託財産に係る帳簿その他の書類を作成しなければなりません。また、毎年1回、一定の時期に、貸借対照表、損益計算書その他の書類を作成し、その内容について受益者に対して報告しなければなりません。さらに、信託に関する書類を、一定期間、保存しなければなりません。そして、受益者の請求に応じて、信託に関する書類を閲覧させなければなりません。

- 受託者がその任務を怠ったことにより、信託財産に損失が生じた場合または変更が生じた場合、受益者の請求により、受託者は、損失のてん補または原状の回復の責任を負います。

- 受益権は遺留分の対象となりますか?

信託も遺言と同じように、遺留分減殺請求の影響を受けます。

ただ、異なる意見として、生命保険金が分割財産ではないのと同じ様に解釈して、受益権が相続により消滅して、信託目的で指定された人に受益権が発生したと考えると分割財産ではないと考える意見があります。まだ判例がないので特定できません。

信託で決めたとおりに財産を確実に承継させるためには、他の相続人に遺留分をある程度確保できるよう他に財産を残すなどの手当が必要となることがあります。

- 信託銀行の遺言信託とどう違うのですか?

信託銀行などで提供している遺言信託とは、依頼者の公正証書遺言書の作成を公証人に手配して完成した遺言書を信託銀行等で保管するものです。公正証書遺言書の中で遺言執行人として信託銀行が指定している場合もあります。その場合、相続が発生すると、遺言の執行を信託銀行が行います。これを一般的に「遺言信託」と称しています。

信託契約を活用して遺言の代用とするいわゆる「遺言代用信託」とは、信託目的の中に、受益権を誰に相続(遺贈)させるかを指定し、相続が発生したら受諾者はその通りに受益権を移転させることで遺言と同様の効果をもたらします。

このように呼称は似ていますが内容は全く違っています。

セミナー講師依頼承ります

さかがみ財産クリニックでは家族信託など、相続・事業承継対策・財産管理の手法のセミナー講師を承っております。

相続・事業承継対策などのセミナー・勉強会をご検討中の方はぜひお気軽にお問い合わせください。